延邊農商銀行旗下3家村鎮銀行被罰 違規發放貸款等

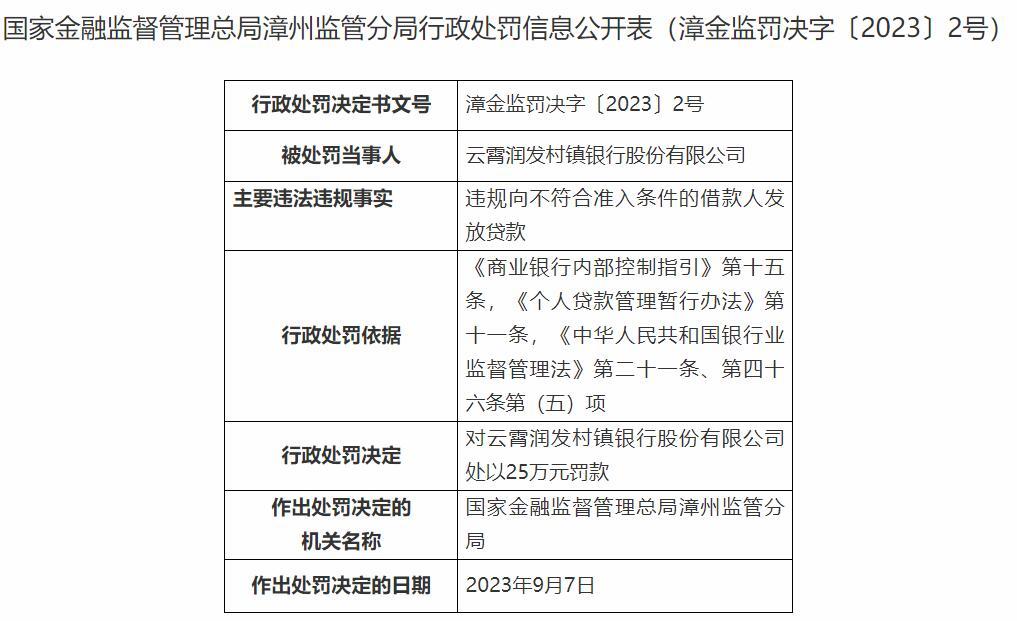

國家金融監督管理總局網站昨日發布的國家金融監督管理總局漳州監管分局行政處罰信息公開表(漳金監罰決字〔2023〕2號)顯示,云霄潤發村鎮銀行股份有限公司違規向不符合準入條件的借款人發放貸款。國家金融監督管理總局漳州監管分局依據《商業銀行內部控制指引》第十五條,《個人貸款管理暫行辦法》第十一條,《中華人民共和國銀行業監督管理法》第二十一條、第四十六條第(五)項,對云霄潤發村鎮銀行股份有限公司處以25萬元罰款。

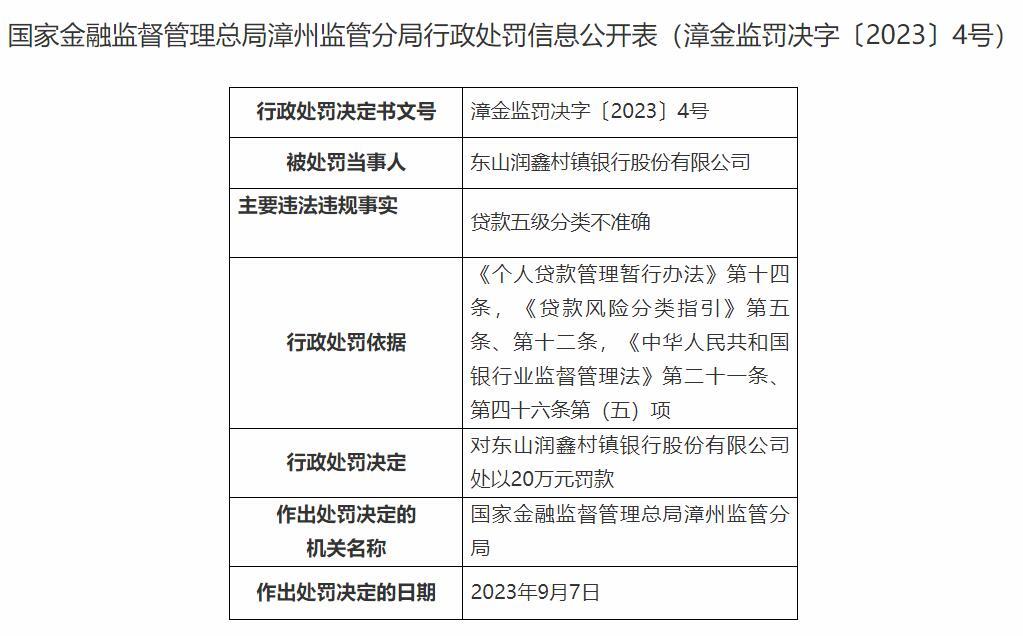

國家金融監督管理總局漳州監管分局行政處罰信息公開表(漳金監罰決字〔2023〕4號)顯示,東山潤鑫村鎮銀行股份有限公司貸款五級分類不準確。國家金融監督管理總局漳州監管分局依據《個人貸款管理暫行辦法》第十四條,《貸款風險分類指引》第五條、第十二條,《中華人民共和國銀行業監督管理法》第二十一條、第四十六條第(五)項,對東山潤鑫村鎮銀行股份有限公司處以20萬元罰款。

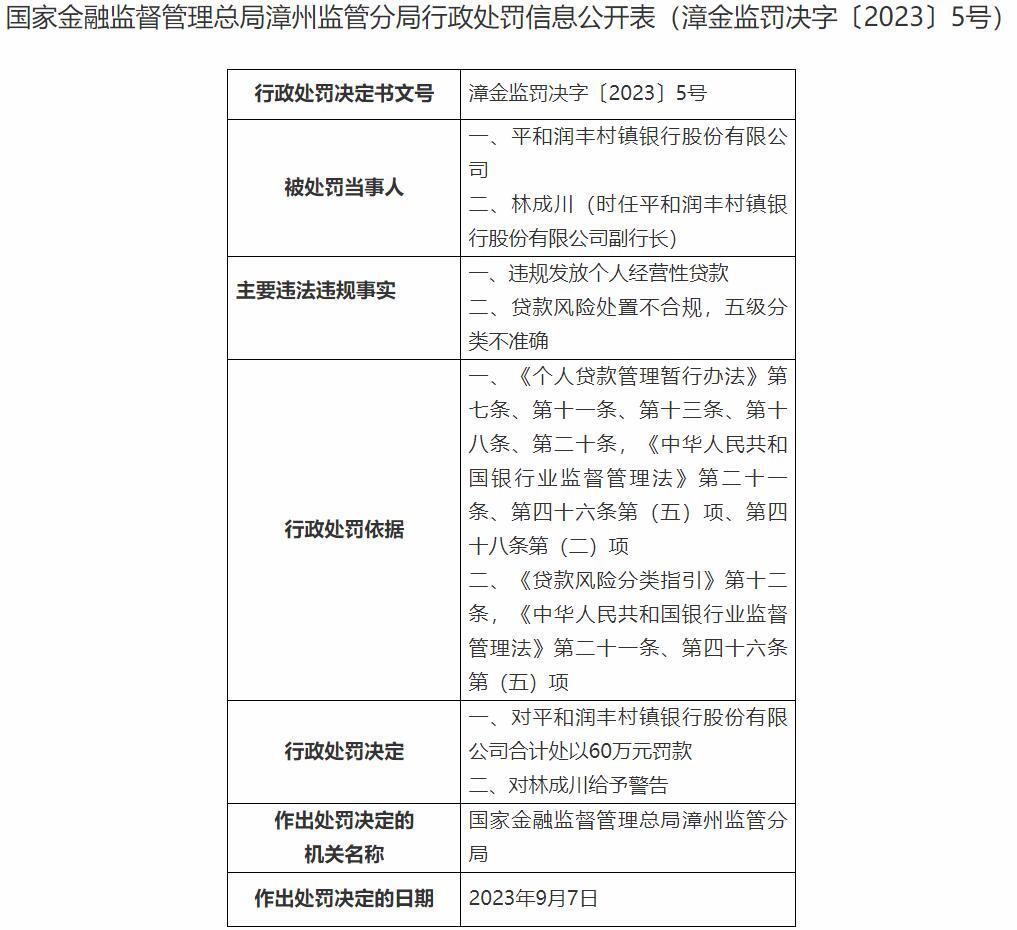

國家金融監督管理總局漳州監管分局行政處罰信息公開表(漳金監罰決字〔2023〕5號)顯示,平和潤豐村鎮銀行股份有限公司違規發放個人經營性貸款;貸款風險處置不合規,五級分類不準確。國家金融監督管理總局漳州監管分局依據《個人貸款管理暫行辦法》第七條、第十一條、第十三條、第十八條、第二十條,《中華人民共和國銀行業監督管理法》第二十一條、第四十六條第(五)項、第四十八條第(二)項;《貸款風險分類指引》第十二條,《中華人民共和國銀行業監督管理法》第二十一條、第四十六條第(五)項,對平和潤豐村鎮銀行股份有限公司合計處以60萬元罰款,對林成川(時任平和潤豐村鎮銀行股份有限公司副行長)給予警告。

資料顯示,云霄潤發村鎮銀行、東山潤鑫村鎮銀行、平和潤豐村鎮銀行均由延邊農商銀行作為主發起行發起設立的機構。延邊農商銀行持股均為51%。

相關法規:

《商業銀行內部控制指引》第十五條:商業銀行應當合理確定各項業務活動和管理活動的風險控制點,采取適當的控制措施,執行標準統一的業務流程和管理流程,確保規范運作。

商業銀行應當采用科學的風險管理技術和方法,充分識別和評估經營中面臨的風險,對各類主要風險進行持續監控。

《個人貸款管理暫行辦法》第七條:個人貸款用途應符合法律法規規定和國家有關政策,貸款人不得發放無指定用途的個人貸款。貸款人應加強貸款資金支付管理,有效防范個人貸款業務風險。

《個人貸款管理暫行辦法》第十一條:個人貸款申請應具備以下條件:

(一)借款人為具有完全民事行為能力的中華人民共和國公民或符合國家有關規定的境外自然人;

(二)貸款用途明確合法;

(三)貸款申請數額、期限和幣種合理;

(四)借款人具備還款意愿和還款能力;

(五)借款人信用狀況良好,無重大不良信用記錄;

(六)貸款人要求的其他條件。

《個人貸款管理暫行辦法》第十三條:貸款人受理借款人貸款申請后,應履行盡職調查職責,對個人貸款申請內容和相關情況的真實性、準確性、完整性進行調查核實,形成調查評價意見。

《個人貸款管理暫行辦法》第十四條:貸款調查包括但不限于以下內容:

(一)借款人基本情況;

(二)借款人收入情況;

(三)借款用途;

(四)借款人還款來源、還款能力及還款方式;

(五)保證人擔保意愿、擔保能力或抵(質)押物價值及變現能力。

《個人貸款管理暫行辦法》第十八條:貸款審查應對貸款調查內容的合法性、合理性、準確性進行全面審查,重點關注調查人的盡職情況和借款人的償還能力、誠信狀況、擔保情況、抵(質)押比率、風險程度等。

《個人貸款管理暫行辦法》第二十條:貸款人應根據審慎性原則,完善授權管理制度,規范審批操作流程,明確貸款審批權限,實行審貸分離和授權審批,確保貸款審批人員按照授權獨立審批貸款。

《中華人民共和國銀行業監督管理法》第二十一條:銀行業金融機構的審慎經營規則,由法律、行政法規規定,也可以由國務院銀行業監督管理機構依照法律、行政法規制定。

前款規定的審慎經營規則,包括風險管理、內部控制、資本充足率、資產質量、損失準備金、風險集中、關聯交易、資產流動性等內容。

銀行業金融機構應當嚴格遵守審慎經營規則。

《中華人民共和國銀行業監督管理法》第四十六條:銀行業金融機構有下列情形之一,由國務院銀行業監督管理機構責令改正,并處二十萬元以上五十萬元以下罰款;情節特別嚴重或者逾期不改正的,可以責令停業整頓或者吊銷其經營許可證;構成犯罪的,依法追究刑事責任:

(一)未經任職資格審查任命董事、高級管理人員的;

(二)拒絕或者阻礙非現場監管或者現場檢查的;

(三)提供虛假的或者隱瞞重要事實的報表、報告等文件、資料的;

(四)未按照規定進行信息披露的;

(五)嚴重違反審慎經營規則的;

(六)拒絕執行本法第三十七條規定的措施的。

《貸款風險分類指引》第五條:商業銀行應按照本指引,至少將貸款劃分為正常、關注、次級、可疑和損失五類,后三類合稱為不良貸款。

正常:借款人能夠履行合同,沒有足夠理由懷疑貸款本息不能按時足額償還。

關注:盡管借款人目前有能力償還貸款本息,但存在一些可能對償還產生不利影響的因素。

次級:借款人的還款能力出現明顯問題,完全依靠其正常營業收入無法足額償還貸款本息,即使執行擔保,也可能會造成一定損失。

可疑:借款人無法足額償還貸款本息,即使執行擔保,也肯定要造成較大損失。

損失:在采取所有可能的措施或一切必要的法律程序之后,本息仍然無法收回,或只能收回極少部分。

《貸款風險分類指引》第十二條:需要重組的貸款應至少歸為次級類。

重組貸款是指銀行由于借款人財務狀況惡化,或無力還款而對借款合同還款條款作出調整的貸款。

重組后的貸款(簡稱重組貸款)如果仍然逾期,或者借款人仍然無力歸還貸款,應至少歸為可疑類。

重組貸款的分類檔次在至少6個月的觀察期內不得調高,觀察期結束后,應嚴格按照本指引規定進行分類。

以下為原文:

關鍵詞: 借款人 個人貸款管理暫行辦法 農商 貸款本息 發放貸款

您可能也感興趣:

為您推薦

霍華德加內特誰高_霍華德加內特

145名牙醫抱團上市,馬瀧齒科為何難以賺錢?

理解不同的企業重組類型

排行

最近更新

- 延邊農商銀行旗下3家村鎮銀行被罰 違規發放貸款等

- 瀘州老窖全新消費者互動IP“窖主節”秦皇島站熱力開啟

- 2023中亞區域經貿發展論壇成功舉辦

- 滇藏鐵路麗江至香格里拉段鋪軌完成

- “老外”共撰“邀請函”:來浦東,感受自貿魅力

- 能建城發舉辦全國“質量月”活動 首屆“工程師文化周”順利舉辦

- 第21屆東博會、峰會初步定于2024年9月23—27日舉辦

- 交通運輸部:全面恢復進出我國境內郵輪港口的國際郵輪運輸

- 國產大型郵輪將于2024年商業首航 首航船票自9月20日起發售

- 【高質量發展調研行】大漠長河間 崛起一個個產業集群

- 2022年我國研發經費投入突破3萬億元 創新型國家建設獲有力支撐

- 和合共生 再啟新程

- 國家能源局:截至8月底,全國累計發電裝機容量約27.6億千瓦

- 釋放中歐班列更大活力

- 青島啤酒率“鮮”閃耀第20屆中國—東盟博覽會

- (聚焦中國高質量發展)新疆“超級棉田”引領智慧農業新業態

- 小紅書集中資源發展多元電商 福利社店鋪將停止售賣

- 9月20日起廣鐵集團對部分普速客車進行調整

- 第二屆中外地理標志產品博覽會在四川瀘州啟幕

- (第20屆東博會)下一個20年,東博會如何攜手中國和東盟跨向...

- 新疆沙漠邊緣露天種百香果豐收 民眾忙“嘗鮮”

- 陜西推進文旅強省建設 今年1月至8月接待國內游客超5億人次

- 上海南京西路如何打造“千億商圈”?豐富高質量消費供給 加...

- (“一帶一路”10周年)川黔鐵路小南埡站的蛻變:從貨運小站...

- 香格里拉旅游迎“井噴式”增長 1-8月接待游客超1044萬人次

- 天貓精靈新增未來精靈品牌:發布3款AIGC終端,千萬用戶將升級...

- 首創大吸力低噪音轉輪除濕機,阿斯麥除濕再奪除濕技術制高點

- 注入金融“活水” 助力制造業發展提質增效

- 2023年云南非公企業百強榜揭曉 13戶企業營收超百億元

- 中國對非法引進外來入侵物種犯罪行為開展專項打擊